Jak zaksięgować kwotę korekty podatku naliczonego od nabycia środków trwałych tak aby był wprowadzony do VAT-7 oraz JPK?

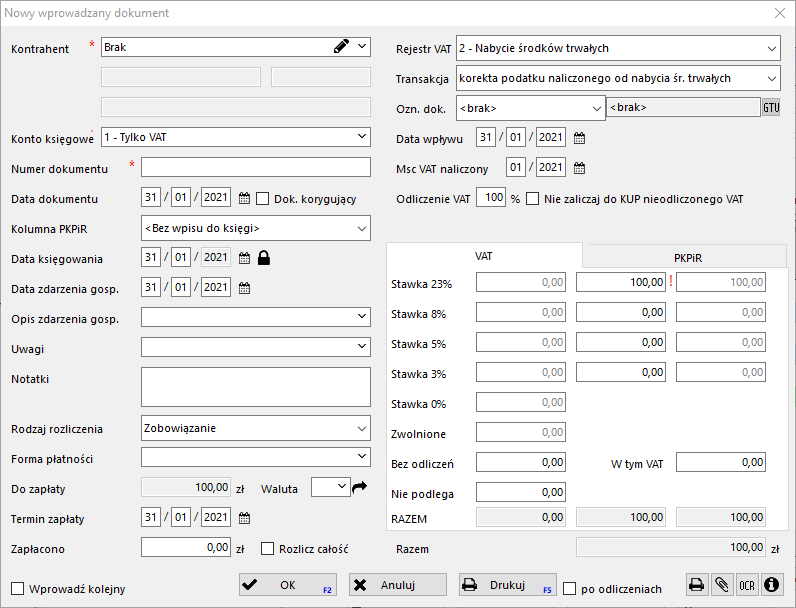

W celu zaksięgowania wartości korekty podatku naliczonego od nabycia środków trwałych należy wprowadzić dokument księgowy (Księgowość\Dokumenty\Wprowadzanie dokumentów księgowych) przy użyciu następujących danych:

Kontrahent:

- Nazwa skrócona - "Brak"

- Nazwa pełna - pole nie wypełnione

- NIP - pole nie wypełnione

- Adres - pole nie wypełnione

- Kolumna PKPiR - <Bez wpisu do księgi>

- Rejestr VAT - 2 - Nabycie środków trwałych

- Transakcja - korekta podatku naliczonego od nabycia środków trwałych

Kwotę należy wprowadzić tylko w pole wartości VAT odpowiedniej stawki VAT.

Tak wprowadzony i zaksięgowany dokument pojawi się zarówno w polu 44 (P_44) formularza VAT-7(21) (Korekta podatku naliczonego od nabycia środków trwałych), jak i odpowiednio w pliku JPK (K_44).

W celu wyliczenia kwoty korekty podatku naliczonego od pozostałych nabyć oraz korekty podatku naliczonego od nabycia środków trwałych można skorzystać z opcji Księgowość\Operacje\Roczna korekta podatku naliczonego. Funkcjonalność ta jest dostępna jedynie jeżeli w opcjach w Księgowość\Ewidencja VAT zaznaczona jest opcja Sprzedaż opodatkowana i zwolniona, oraz podany jest współczynnik udziału sprzedaży opodatkowanej w sprzedaży ogółem.